2021電大財務(wù)管理形成性考核冊答案

- 更新時間:2015-06-10

-

電大作業(yè)

以下是為您推薦的《2021電大財務(wù)管理形成性考核冊答案》,希望能對您的工作、學(xué)習(xí)、生活有幫助,歡迎閱讀參考!

范本1

2015最新中央電大財務(wù)管理形成性考核冊答案

作業(yè)1

1.某人現(xiàn)在存入銀行1000元,若存款年利率為5% ,且復(fù)利計息,3年后他可以從銀行取回多少錢?

1000×(1+5%)3=1157.63元。三年后他可以取回1157.63元。

2.某人希望在4年后有8000元支付學(xué)費,假設(shè)存款年利率為3% ,則現(xiàn)在此人需存入銀行的本金是多少?

設(shè)存入銀行的本金為x

x(1+3%)4 =8000

x=8000/1.1255=7107.95元。每年存入銀行的本金是7108元。

3.某人在3年里,每年年末存入銀行3000元,若存款年利率為4%,則第3年年末可以得到多少本利和?

3000×[(1+4%)3 -1]/4%=3000×3.1216=93.8元

4.某人希望在4年后有8000元支付學(xué)費,于是從現(xiàn)在起每年年末存入銀行一筆款項,假設(shè)存款年利率為3% ,他每年年末應(yīng)存入的金額是多少?

設(shè)每年存入的款項為x

公式:P=x(1-(1+i)n-n)/i)

x=(8000×3%)/ (1+3%)4-1

x=1912.35元

每年末存入1912.35元

5.某人存錢的計劃如下:第1年年末,存2000元,第2年年末存2500元,第3年年末存3000元,如果年利率為4% ,那么他在第3年年末可以得到的本利和是多少?

第一年息:2000×(1+4%) = 2080元。

第二年息:(2500+2080)×(1+4%) = 4763.2元。

第三年息:(4763.2+3000)×(1+4%) = 8073.73元。

答:第3年年末得到的本利和是8073.73元。

6.某人現(xiàn)在想存一筆錢進銀行,希望在第一年年末可以取出1300元,第2年年末可以取出1500元,第3年年末可以取出1800元,第4年年末可以取出2000元,如果年利率為5%,那么他現(xiàn)在應(yīng)存多少錢在銀行。

現(xiàn)值PV=1300/(1+5%)+1500/(1+5%)2+1800/(1+5%)3+2000/(1+5%)4=5798.95元

那他現(xiàn)在應(yīng)存5799元在銀行。

7.某人希望在4年后有8000元支付學(xué)費,于是從現(xiàn)在起每年年末存入銀行一筆款項,假定存款年利率為3%,他每年年末應(yīng)存入的金額是多少?

設(shè)每年存入的款項為X

公式:P=X(1-(1+i)n-n)/i)

X=(8000×3%)/ (1+3%)4-1

X=1912.35元

每年末存入1912.35元

8.ABC企業(yè)需要一臺設(shè)備,買價為本16000元,可用10年。如果租用,則每年年初需付租金2000元,除此以外,買與租的其他情況相同。假設(shè)利率為6%,如果你是這個企業(yè)的決策者,你認為哪種方案好些?

如果租用設(shè)備,該設(shè)備現(xiàn)值=2000×[(P/A,6%,9)+1]=15603.4(元)

由于15603.4<16000,所以租用設(shè)備的方案好些。

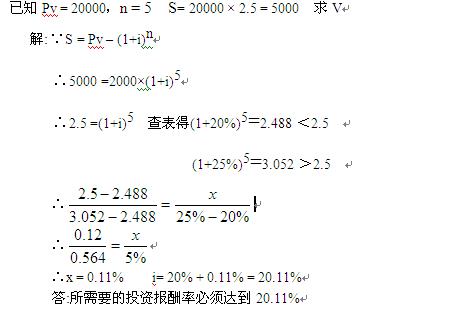

9.假設(shè)某公司董事會決定從今年留存收益中提取20000元進行投資,期望5年后能得當(dāng)2.5倍的錢用來對生產(chǎn)設(shè)備進行技術(shù)改造。那么該公司在選擇這一方案時,所要求的投資報酬率是多少?

10.投資者在尋找一個投資渠道可以使他的錢在5年的時間里成為原來的2倍,問他必須獲得多大的報酬率?以該報酬率經(jīng)過多長時間可以使他的錢成為原來的3倍?

(P/F,i,5)=2,通過查表,(P/F,15%,5)=2.0114,(F/P,14%,5)=1.9254,運用查值法計算,(2.0114-1.9254)/(15%-14%)=(2-1.9254)/(i-14%),i=14.87%,報酬率需要14.87%。

(1+14.87%)8=3.0315,(1+14.87%)7=2.6390,運用插值法,(3.0315-3)/(8-n)=(3.0315-2.6390)/(8-7),n=7.9,以該報酬率經(jīng)過7.9年可以使錢成為原來的3倍。

11.F公司貝塔系數(shù)為1.8,它給公司的股票投資者帶來14%的投資報酬率,股票的平均報酬率為12%,由于石油供給危機,專家預(yù)測平均報酬率會由12%跌至8%,估計F公司的新的報酬率為多少?

投資報酬率=無風(fēng)險利率+(市場平均報酬率-無風(fēng)險利率)*貝塔系數(shù)

設(shè)無風(fēng)險利率為A

原投資報酬率=14%=A+(12%-A) ×1.8,得出無風(fēng)險利率A=9.5%;

新投資報酬率=9.5%+(8%-9.5%)×1.8=6.8%。

作業(yè)2

1.假定有一張票面利率為1000元的公司債券,票面利率為10%,5年后到期。

1)若市場利率是12%,計算債券的價值。

1000×10% /(1+12%)+1000×10% /(1+12%)2+1000×10% /(1+12%)3+1000×10% /(1+12%)4+1000×10% /(1+12%)5+1000 /(1+12%)5=927.9045元

2)如果市場利率為10%,計算債券的價值。

1000×10% /(1+10%)+1000×10% /(1+10%)2+1000×10% /(1+10%)3+1000×10% /(1+10%)4+1000×10% /(1+10%)5+1000 /(1+10%)5=1000元(因為票面利率與市場利率一樣,所以債券市場價值就應(yīng)該是它的票面價值了。)

3)如果市場利率為8%,計算債券的價值。

(3)1000×10% /(1+8%)+1000×10% /(1+8%)2+1000×10% /(1+8%)3+1000×10% /(1+8%)4+1000×10% /(1+8%)5+1000 /(1+8%)5=1079.854元

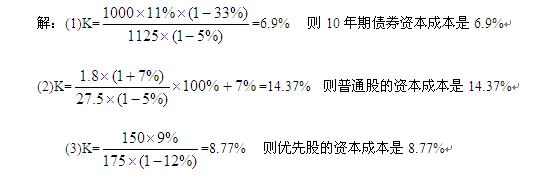

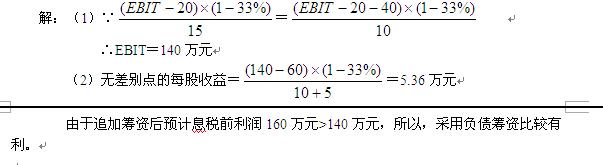

2.試計算下列情況下的資本成本(1)10年期債券,面值1000元,票面利率11%,發(fā)行成本為發(fā)行價格1125的5%,企業(yè)所得稅率外33%;(2)增發(fā)普通股,該公司每股凈資產(chǎn)的帳面價值為15元,上一年度行進股利為每股1.8元,每股盈利在可預(yù)見的未來維持7%的增長率。目前公司普通股的股價為每股27.5元,預(yù)計股票發(fā)行價格與股價一致,發(fā)行成本為發(fā)行收入的5%;(3)優(yōu)先股:面值150元,現(xiàn)金股利為9%,發(fā)行成本為其當(dāng)前價格175元的12%。

3、某公司本年度只經(jīng)營一種產(chǎn)品。稅前利潤總額為30萬元,年銷售數(shù)量為16000臺,單位售價為100元固定成本為20萬元。債務(wù)籌資的利息費用為20萬元,所得稅為40%,計算公司的經(jīng)營杠桿系數(shù),財務(wù)杠桿系數(shù)和總杠桿系數(shù)

息稅前利潤=稅前利潤+利息費用=30+20=50萬元

經(jīng)營杠桿系數(shù)=1+固定成本/息稅前利潤=1+20/50=1.4

財務(wù)杠桿系數(shù)=息稅前利潤/(息稅前利潤-利息費用)=50/(50-20)=1.67

總杠桿系數(shù)=1.4*1.67=2.34

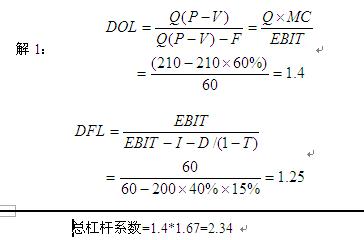

4.某企業(yè)年銷售額為210萬元,息稅前利潤為60萬元,變動成本率為60%,全部資本為200萬元,負債比率為40%,負債利率為15%。試計算企業(yè)的經(jīng)營杠桿系數(shù)、財務(wù)杠桿系數(shù)和總杠桿系數(shù)。

解2:息稅前利潤=稅前利潤+利息費用=30+20=50萬元

經(jīng)營杠桿系數(shù)=1+固定成本/息稅前利潤=1+20/50=1.4

財務(wù)杠桿系數(shù)=息稅前利潤/(息稅前利潤-利息費用)=50/(50-20)=1.67

總杠桿系數(shù)=1.4*1.67=2.34

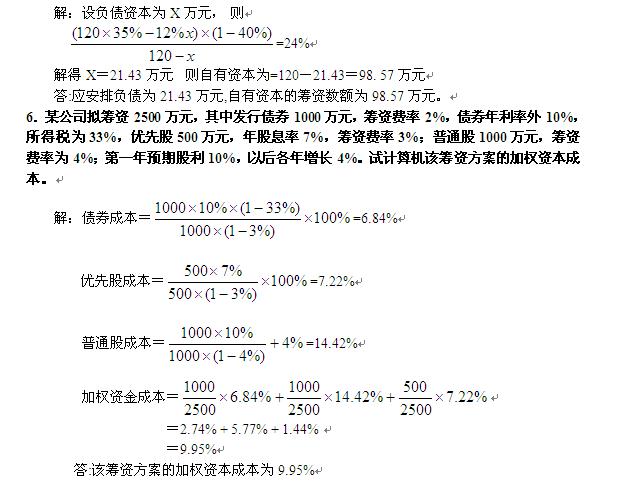

5.某企業(yè)有一投資項目,預(yù)計報酬率為35%,目前銀行借款利率為12%,所得稅率為40%,該項目須投資120萬元。請問:如該企業(yè)欲保持自有資本利潤率24%的目標(biāo),應(yīng)如何安排負債與自有資本的籌資數(shù)額。

7.某企業(yè)目前擁有資本1000萬元,其結(jié)構(gòu)為:負債資本20%(年利息20萬元),普通股權(quán)益資本80%(發(fā)行普通股10萬股,每股面值80元)。現(xiàn)準(zhǔn)備追加籌資400萬元,有兩種籌資方案可供選擇:全部發(fā)行普通股。增發(fā)5萬股,每股面值80元;全部籌措長期債務(wù),利率為10%,利息為40萬元。企業(yè)追加籌資后,息稅前利潤預(yù)計為160萬元,所得稅率為33%。要求:計算每股收益無差別點及無差別點的每股收益,并確定企業(yè)的籌資方案。

作業(yè)3

1.A公司是一個家鋼鐵企業(yè),擬進入前景良好的汽車制造業(yè)。現(xiàn)找到一個投資項目,是利用B公司的公司的技術(shù)生產(chǎn)汽車零件,并將零件出售給B公司。預(yù)計該項目需固定資產(chǎn)投資750萬元,可以持續(xù)5年。財會部門估計每年的付現(xiàn)成本為760萬元。固定資產(chǎn)折舊采用直線法,折舊年限5年,凈殘值為50萬元。營銷部門估計個娘銷售量均為40000件,B公司可以接受250元、件的價格。聲場部門不急需要250萬元的凈營運資本投資。假設(shè)所得稅率為40%。估計項目相關(guān)現(xiàn)金流量。

解:項目計算期=1+5=6

每年折舊額=(750-50)/5=140萬元

初始現(xiàn)金流量NCFO=-750

NCF1=-250

運營期間現(xiàn)金流量NCF2-5=(4*250-760)*(1-40%)+140*40%=200

NCF6=200+250+50=500萬元

2、海洋公司擬購進一套新設(shè)備來替換一套尚可使用6年的舊設(shè)備, 預(yù)計購買新設(shè)備的投資為400 000元,沒有建設(shè)期,可使用6年。期滿時凈殘值估計有10 000元。變賣舊設(shè)備的凈收入160 000元,若繼續(xù)使用舊設(shè)備,期滿時凈殘值也是10 000元。使用新設(shè)備可使公司每年的營業(yè)收入從200 000元增加到300 000元,付現(xiàn)經(jīng)營成本從80 000元增加到100 000元。新舊設(shè)備均采用直線法折舊。該公司所得稅稅率為30%。要求計算該方案各年的差額凈現(xiàn)金流量。

方法一解2:折舊增加額=(400000-160000)/6=40000

△NCF0=-(400000-160000)=-240000

△NCF1-5=[(300000-200000)-(100000-80000)-40000]*(1-30%)+40000=68000

方法二解2.假設(shè)舊設(shè)備的價值為220000元

△初始投資=400000-160000=240000元

△折舊=[(400000-10000)-(220000-10000)]/6=30000

△每年收入=300000-200000=100000元

△每年付現(xiàn)成本=100000-80000=20000元

△殘值收入=10000-10000=0

△每年營業(yè)凈現(xiàn)金流量NCF1-6

=每年營業(yè)收入(1-T)-每年付現(xiàn)成本(1-T)+折舊*T

=100000*(1-30%)-20000(1-30%)+30000*30%=65000元

3 、海天公司擬建一套流水生產(chǎn)線,需5年才能建成,預(yù)計每年年末投資454000元。該生產(chǎn)線建成投產(chǎn)后可用10年,按直線法折舊,期末無殘值。投產(chǎn)后預(yù)計每年可獲得稅后利潤180000元。試分別用凈現(xiàn)值法、內(nèi)部收益率法和現(xiàn)值指數(shù)法進行方案的評價。

3、假設(shè)海天公司折現(xiàn)率為10%

初始投資C=454000*PVIFA10%,5=454000*3.791=1721114元

每年應(yīng)提折舊=454000*5/10=227000元

每年營業(yè)凈現(xiàn)金流量=凈利潤+折舊

每年營業(yè)凈現(xiàn)金流量NCF6-15=180000+227000=407000元

(1)凈現(xiàn)值法

NPV=407000*PVIFA10%,10*PVIF10%,5-C

=407000*6.145*0.621-1721114=-167983.69

(2)內(nèi)涵報酬率

NPV=407000*PVIFAi,10*PVIFi,5-C=0

9% NPV=-23232.1

I NPV=0

8% NPV=138676.57

i—8% = 0—138676.57

9%—8% -23232.1—138676.57

I=8.86%

(3)現(xiàn)值指數(shù)法

PI= NPV=407000*PVIFA10%,10*PVIF10%,5/C

=407000*6.145*0.621/1721114 = 0.9023

4、某公司借入520000元,年利率為10%,期限5年,5年內(nèi)每年付息一次,到期一次還本。該款用于購入一套設(shè)備,該設(shè)備可使用10年,預(yù)計殘值20000元。該設(shè)備投產(chǎn)后,每年可新增銷售收入300000元,采用直線法折舊,除折舊外,該設(shè)備使用的前5年每年總成本費用232000元,后5年每年總成本費用180000元,所得稅率為35%.求該項目凈現(xiàn)值。

假設(shè)貼現(xiàn)率=12%

利息=520000*10%=52000元

設(shè)備折舊=520000-20000/10=50000元

初始投資=-520000

每年營業(yè)凈現(xiàn)金流量=每年營業(yè)收入(1-T)-每年付現(xiàn)成本(1-T)+折舊*T

1-4年每年凈現(xiàn)金流量=300000*(1-35%)-232000*(1-35%)+50000*35%=61700元

第5年凈現(xiàn)金流量=300000*(1-35%)-232000*(1-35%)+50000*35%-520000=-458300元

6-9年每年現(xiàn)金流量=300000*(1-35%)-180000*(1-35%)+50000*35%=95500元

第10年凈現(xiàn)金流量=300000*(1-35%)-180000*(1-35%)+50000*35%+20000=115500元

NPV=115500*PVIF12%,10+95500*PVIFA12%,4*PVIF12%,5-458300*PVIF12%,5

+61700*PVIFA12%,4 =115500*0.322+95500*3.037*0.567-458300*0.567+61700*3.037

=37191+1448.99-259856.1+187382.9

=126166.79元

5、大華公司準(zhǔn)備購入一設(shè)備以擴充生產(chǎn)能力。現(xiàn)在甲乙兩個方案可供選擇,甲方案需投資10000元,使用壽命為5年,采用直線法計提折舊,5年后設(shè)備無殘值。5年中每年銷售收入為6000年,每年的付現(xiàn)成本為2000元。乙方案需投資12000元,采用直線折舊法計提折舊,使用壽命為5年,5年后有殘值收入2000元。5年中每年的銷售收入為8000元,付現(xiàn)成本第一年為3000元,以后隨著設(shè)備陳舊,逐年增加修理費400年,另需墊支營運資金3000元,假設(shè)所得稅率為40%。要求:

①計算兩個方案的現(xiàn)金流量

②計算兩個方案的回收期

③計算兩個方案的平均報酬率

方案一:

NCF'0=-10000

折舊=10000/5=2000

NCF'1-5=(6000-2000-2000)*(1-40%)+2000=3200

方案二

NCF'0=-12000-3000=-15000

折舊=(12000-2000)/5=2000

NCF'1=(8000-3000-2000)*(1-40%)+2000=3800

NCF'2=(8000-3400-2000)*(1-40%)+2000=3560

NCF'3=(8000-3800-2000)*(1-40%)+2000=3320

NCF'4=(8000-4200-2000)*(1-40%)+2000=3080

NCF'5=(8000-4600-2000)*(1-40%)+2000+3000+2000=7840

2、靜態(tài)回收期

方案一pp'=10000/3200=3.125

方案二pp'=4+(15000-3800-3560-3320-3080)/7840=4.158

3、平均報酬率

方案一=3200/10000=32%

方案二=(3800+3560+3320+3080+7840)/5/15000=28.8%

6.某公司決定進行一項投資,投資期為3年。每年年初投資2000萬元,第四年初開始投產(chǎn),投產(chǎn)時需墊支500萬元營運資金,項目壽命期為5年,5年中會使企業(yè)每年增加營業(yè)收入3600萬元,每年增加付現(xiàn)成本1200萬元,假設(shè)該企業(yè)的所得稅率為30%,資本成本率為10%,固定資產(chǎn)無殘值。要求:計算該項目的凈現(xiàn)值。

年折舊=6000÷5=1200(萬) 營業(yè)現(xiàn)金流量=(3600-1200-1200)(1-30%)+1200=2040(萬元)

NPV=[2040(P/A,10%,5)(P/F,10%,3)+500(P/F,10%,8)] -[2000+2000(P/A,10%,2)+500(P/F,10%,3)]=(2040×3.7908×O.7513+500×0.4665)-(2000+2000×1.7355+500×O.7513)=196.58(萬元)

投資回收期=3+380/2040=3.186年

作業(yè)4

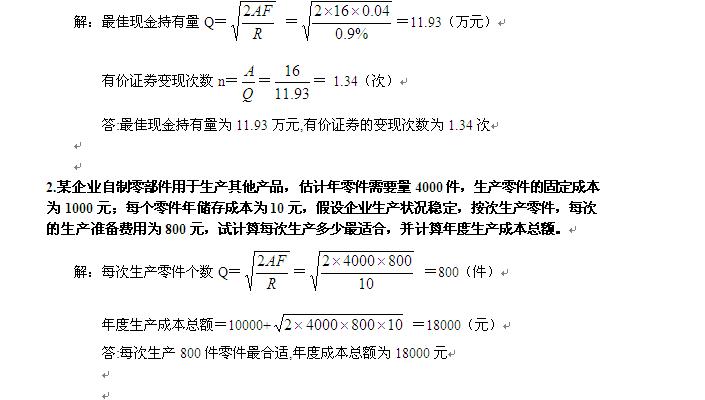

1.江南股份有限公司預(yù)計下月現(xiàn)金需要總量為16萬元,有價證券每次變現(xiàn)的交易費用為0.04萬元,有價證券月報酬率為0.9%。要求:計算機最佳現(xiàn)金斥有量和有價證券的變現(xiàn)次數(shù)。

3某公司是一個高速發(fā)展的公司,預(yù)計未來3年股利年增長率為10%,之后固定股利年增長率為5%,公司剛發(fā)放了上1年的普通股股利,每股2元,假設(shè)投

資者要示的收益率為15%。計算該普通股的價值。

方法一:15%收益 = 市盈率6.67

前3年獲利增長 10%

方法二.P1=2*(1+10%)*PVIF15%,1 =2.2*0.87=1.914P2=2.2*(1+10%)*PVIF15%,2=2.42*0.756=1.83P3=2.42*(1+10%)*PVIF15%,3=2.662*0.658=1.75P4=2.662*(1+5%)/(15%-5%)*PVIF15%,4=27.951*0.572=15.99元P=P1+P2+P3+P4=1.914+1.83+1.75+15.99=21.48元

后面獲利 5% 市盈率 6.666666667

第 1 年 2.00 第1年普通股價值 13.33

第 2 年 2.20 第2年普通股價值 14.67

第 3 年 2.42 第3年普通股價值 16.13

第 4 年 2.66 第4年普通股價值 17.75

第 5 年 2.80 第5年普通股價值 18.63

第 6 年 2.93 第6年普通股價值 19.57

第 7 年 3.08 第7年普通股價值 20.54

第 8 年 3.24 第8年普通股價值 21.57

第 9 年 3.40 第9年普通股價值 22.65

第 10 年 3.57 第10年普通股價值 23.78

4、有一面值為1000元的債券,票面利率為8%,每年支付一次利息,2000年5月1日發(fā)行,2005年4月30日到期。現(xiàn)在是2003年4月1日,假設(shè)投資的必要報酬率為10%,問該債券的價值是多少?

該債券的價值P=1000*8%*PVIFA10%,5+1000*PVIF10%,5

=80*3.791+1000*0.621=924.28元

目前市價為1080元,

所以不值得投資。

5、甲投資者擬投資購買A公司的股票.A公司去年支付的股利是每股1元,根據(jù)有關(guān)信息,投資者估計公司年股利增長率可達10%,公司股票的貝塔系數(shù)為2,證券市場所有股票的平均收益率是15%,現(xiàn)行國庫券利率8%,要求計算:(1)該股票的預(yù)期收益率

(2)該股票的內(nèi)在價值

1、預(yù)期收益率=無風(fēng)險收益率+貝塔系數(shù)*(市場平均收益率-無風(fēng)險收益率)

Kj=Rf+β(Km-Rf)=8%+2(15%-8%)=22%

2、該股票的內(nèi)在價值=下期股利/(股權(quán)資本成本-永續(xù)增長率)

P=D0(1+g)/Rs-g = 1*(1+10%)/22%-10% = 9.17元

6、某公司流動資產(chǎn)由速動資產(chǎn)和存貨構(gòu)成,年初存貨為145萬元,年初應(yīng)收賬款為125萬元,年末流動比率為3,年末速動比率為1.5,存貨周轉(zhuǎn)率為4次,年末流動資產(chǎn)余額為270萬元。一年按360天計算。要求:(1)、計算該公司流動負債年末余額。

(2)、計算該公司存貨年末余額和年平均余額。

(3)、計算該公 司本年銷貨成本。

(4)、假定本年主營業(yè)務(wù)收入凈額為960萬元,應(yīng)收賬款以外的其他速動資產(chǎn)忽略不計,計算該公司應(yīng)收賬款周轉(zhuǎn)期。

(1)、計算該公司流動負債年末余額。

年末流動比率為3,年末流動資產(chǎn)余額為270,流動負債年末余額=270/3=90

(2)、計算該公司存貨年末余額和年平均余額。

年末速動比率為1.5,流動負債年末余額=90,年末速動資產(chǎn)=90*1.5=135,公司流動資產(chǎn)由速動資產(chǎn)和存貨構(gòu)成,所以存貨年末余額=270-135=135,年平均余額=(145+135)/2=140

(3)、計算該公 司本年銷貨成本。

存貨周轉(zhuǎn)率為4次,存貨年平均余額為140,本年銷貨成本=4*140=560

(4)、假定本年主營業(yè)務(wù)收入凈額為960萬元,應(yīng)收賬款以外的其他速動資產(chǎn)忽略不計,計算該公司應(yīng)收賬款周轉(zhuǎn)期。

應(yīng)收賬款以外的其他速動資產(chǎn)忽略不計,所以年末應(yīng)收賬款=速動資產(chǎn)=135,年應(yīng)收賬款平均額=(125+135)/2=130,應(yīng)收賬款周轉(zhuǎn)次數(shù)=960/130=7.384,周轉(zhuǎn)期=360/7.384=48.75天

7.利用教材P.275練習(xí)題2的數(shù)據(jù)分析:

(1)應(yīng)收賬款周轉(zhuǎn)率=主營業(yè)務(wù)收入/應(yīng)收賬款平均余額=1800/[(240+270)/2]=1800/255=7.06

(2)存貨周轉(zhuǎn)率=主營業(yè)務(wù)成本/年貨平均余額=1321/[(310+300)/2]=1321/305=4.33

(3)流動比率=流動資產(chǎn)/流動負債=700/600=1.167

(4)速動比率=速動資產(chǎn)/流動負債=(130+270)/600=0.667

(5)現(xiàn)金比率=現(xiàn)金+短期投資/流動負債=130/600=0.217

(6)資產(chǎn)負債率=負債總額/資產(chǎn)總額=(600+300)/1800=0.5

(7)產(chǎn)權(quán)比率=負債/所有者權(quán)益=900/900=1

(8)銷售利潤率=凈利潤/主營業(yè)務(wù)收入=105/1800=5.833%